こんにちは、ぴっころです。

数年位前からリピート系の自動売買が流行り、マネースクエアの「トラリピ」やインヴァスト証券の「トライオートFX」など数社が様々なリピート系自動売買のサービスを提供しています。

しかし、業者によって手数料が必要だったり、スプレッドが高い、通貨ペアが少ない、細かな設定が出来ないなどの不満がありました。

さらに提供されるサービスによって設定の仕方が異なり、結局どれが一番良いリピート系自動売買なのかわからない・・・それなら自作したほうが早いと思い作成に至りました。

リピート系自動売買の特徴

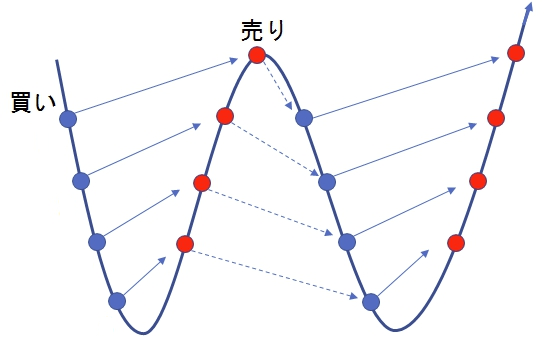

リピート系自動売買は、価格のある範囲に買いと売りを一定間隔で注文を入れ、ポジション保有から決済、そして再度同じ注文を入れるまでを自動で行うシステムです。

同じ範囲を何度も行ったり来たりするレンジ相場に強い特性があります。

マネースクエアの「トラリピ」の動画が分かりやすく、イメージしやすいかもしれないです。

リピート系自動売買のメリット

①価格が上がるか下がるかを予測しなくてよい

②売買ロジックが明確

③一度設定してしまえば基本的にほったらかしでOK(証拠金やレンジは確認必須)

リピート系自動売買のデメリット

①想定レンジを抜けてしまうと大負けする

②資金管理が分かりづらい

③含み損を抱える時間が多く、運用をやめるタイミングが難しい

リピート系自動売買サービスと「Egoist_Repeat」比較

次にトラリピやトライオートFX、ループイフダンなどのリピート系自動売買サービスと「Egoist_Repeat」のメリット・デメリットを説明します。

リピート系自動売買サービスのメリット

①リピート系自動売買自体の使用は大体無料

②実際に運用しているサイトやブログが多いので、設定などを真似しやすい

③おススメ設定やランキングから選択するだけで運用開始できるサービスもある

④セミナーやサポート体制が充実している

リピート系自動売買サービスのデメリット

①通貨ペアが少ない

②細かな仕掛け幅、利確幅の設定が出来ないものが多い

③スプレッドが広い(公開していない業者もある)

④取引に手数料が必要のサービスもある

⑤各社の自動売買サービスによって用語や設定方法が異なるので煩雑

「Egoist_Repeat」のメリット

①MT4を提供しているFX業者なら国内外問わず選べる(国内のレバレッジ25倍から海外の数百倍まで、さらに海外FX業者はキャンペーンやキャッシュバックもあったり)

②選べるFX業者が多く、通貨ペア毎に取引コストが安い(スプレッドが狭い)業者を選べる

③どのFX業者でも同じMT4で設定できるので、慣れれば楽に設定できる

④仕掛け幅(トラップ幅)や利確幅を0.1pips単位で調整出来たり、逆指値のみ、買いのみ、価格帯によってロットサイズを変えるなど細かな設定ができる

⑤稼働中でも全決済することなく設定変更が可能

「Egoist_Repeat」のデメリット

①MT4を使用したことがない、PC保有してない人には敷居が高い

②EAを稼働させるには24時間PC起動orVPS(仮想専用サーバー)が必要となる

→VPS費用、PC購入費用や電気代の一部を経費として計上できる

③FX業者によって、両建て禁止やオーダー数、ストップレベルの制限がある

取引コストの重要性

リピート系自動売買は毎日何回も繰り返しトレードを行います。設定によっては年間で数百から数千回以上トレードを行うこともあります。

例えば、ドル円を1000通貨で千回トレードしたとすると、(円ストレートの場合、1000通貨の1pipsは10円)

・トラリピのスプレッド3.0pips(銭)の場合

→10円×3.0pips×1000回 =3万円

・MT4でEgoist_Repeatを運用:スプレッド広めの0.5pips(銭)の場合

→10円×0.5pips×1000回 = 5000円

ドル円で運用して同じ取引回数トレードを行った場合、6倍も取引コストの差があり、トレード回数が増えれば増えるほどリピート系自動売買サービスは損をしてしまいます。他の通貨ペアではドル円のようにスプレッド差が2倍以上あるものもあります。

リピート系自動売買サービスはシステム自体を利用することは無料ですが、広めのスプレッドや手数料で収益を得ているので、通常のFX業者よりも取引コストは割高になってしまいます。

リピート系FX(自動売買)は長期間にわたり頻繁にトレードを行うので取引コストをどれだけ抑えることが出来るかによって利益やドローダウンが大きく変わってしまいます。

推奨通貨ペア

MT4で取引できる通貨ペアならどの通貨ペアでも運用可能ですが、可能な限り長期間狭いレンジ相場になっている、さらに今後もそのレンジを維持する可能性が高い通貨ペアでの運用が望ましいです。

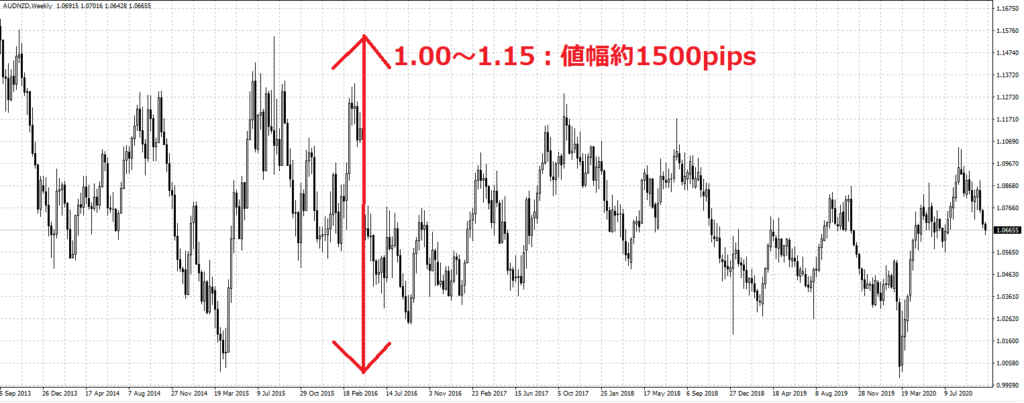

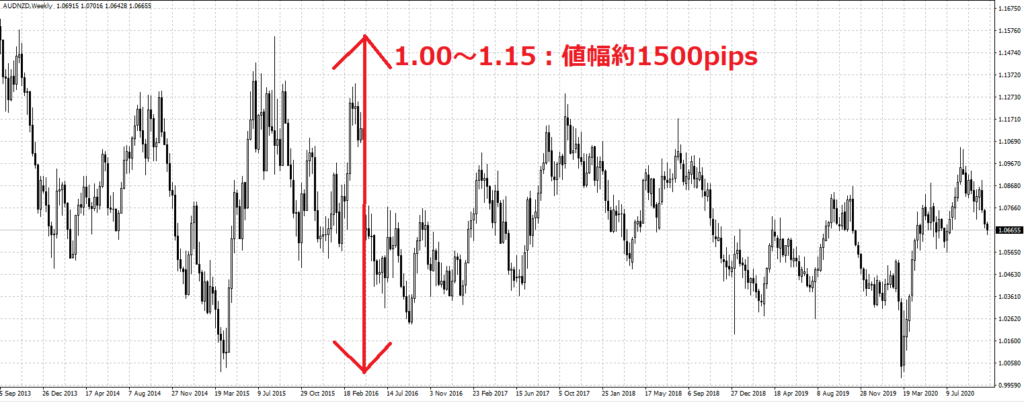

このチャートは2013年後半から2020年10月までのオーストラリアドル/ニュージーランドドル(豪ドルNZドル、AUD/NZD)の週足です。

約7年間ずっと1.00~1.15の範囲に収まっています。1500pipsは円ストレートで換算すると15円相当の値幅です。

こちらは同じ期間のドル円週足チャートです。比較的落ち着いてボラティリティが低くなってきているドル円ですら7年間で約2600pipsの値幅があります。

想定するレンジ幅は狭いほどリスクが低く、利益も増える傾向にあります。ただ、狭い範囲でレンジを想定するとそのレンジを抜けてしまう可能性も大きくなってしまいます。

推奨通貨ペア

AUD/NZD、CHF/JPY、USD/CHF、EUR/GBP、CAD/CHF、CAD/JPY、EUR/CHF、NZD/CADなどの長い期間レンジ相場が長く続いて、レンジの中心に頻繁に戻ってくる回帰性の高い通貨ペアがおススメです。

「Egoist_Repeat」概要

「Egoist_Repeat」には多くのリピート系自動売買サービスが提供する機能が備わっています。

Ⅰ.基本的な繰り返し注文(指値、逆指値)の仕掛け(トラップ)幅、利確幅をを0.1pips単位で決めることが出来、トレイリングストップ決済にも対応。(FX業者の提供するMT4環境・ストップレベルにもよるが、数pipsという狭い利確幅も可能)

Ⅱ.買いと売りが重複する両建ても可能。(買いだけ、売りだけも可能)

Ⅲ.注文方法を「指値+逆指値」 or 「逆指値のみ」を選択できる。(順張りのみエントリーも可)

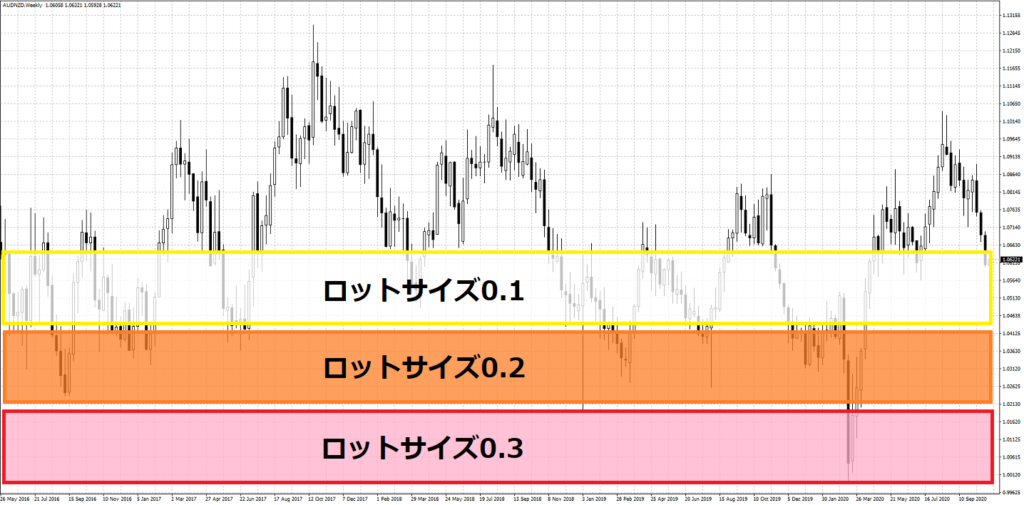

Ⅳ.同じ通貨ペアのチャートを二つ以上用意してそれぞれにEAをセットすることで、一定の値幅毎にロットサイズを変更可能。

下のチャートのように指定した値幅毎にロットサイズを変えることも可能です。

Ⅴ.同じ通貨ペアのチャートを二つ以上用意してそれぞれにEAをセットすることで、価格帯ごとに異なる仕掛け幅、ロットサイズを設定することが出来る。

以下のチャート①と②のように同じ通貨ペアの2つのチャートに組み合わせて設定することでさらに細かな設定が出来ます。

Ⅵ.追加機能として移動平均線(日足)を中心としてハーフハーフ(上側を売り、下側を買い)

(注)注文方法は現在の価格から指定した価格までの範囲で指値・逆指値注文で行います。「Egoist_Repeat」は成り行きでの注文は行いません。

「Egoist_Repeat」設定方法

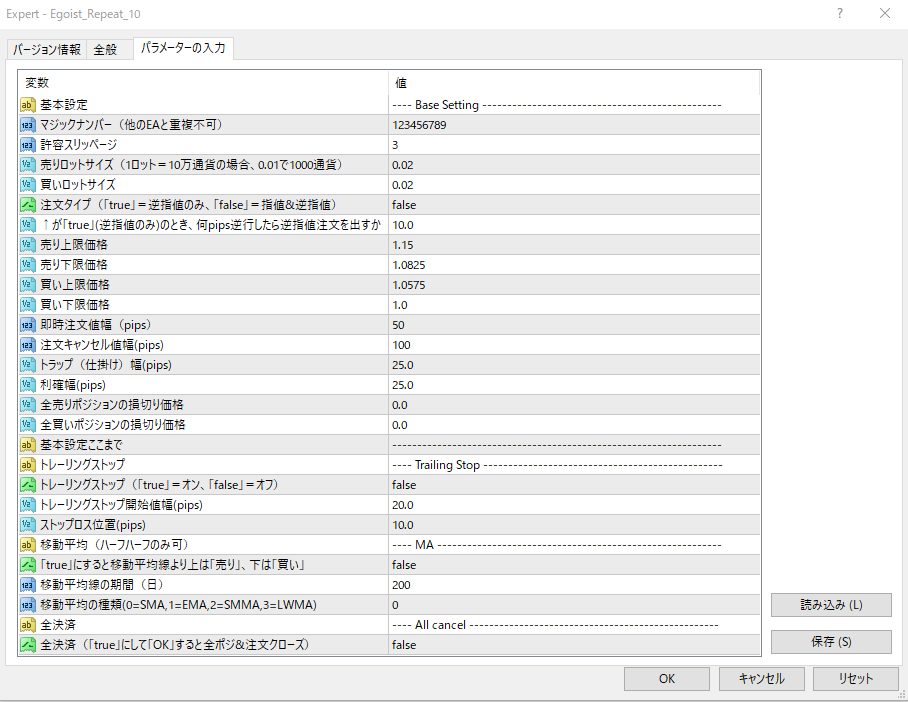

基本設定(ロットサイズ、レンジ、仕掛け幅、利確幅固定の場合)

①MT4のデータフォルダを開いて、「MQL4」→「Experts」にフォルダに「Egoist_Repeat.ex4」に保存します。

②MT4の「ツール」→「オプション」→「エキスパートアドバイザ」を開いて「自動売買を許可する」にチェックを入れます。そして、ツールバーにある「自動売買」をオンにします。

③一旦MT4を閉じて、再度起動します。

④MT4に運用したい通貨ペアのチャートを開きます。

⑤「ナビゲーター」にある「エキスパートアドバイザ」から「Egoist_Repeat」をチャートにドラッグします。

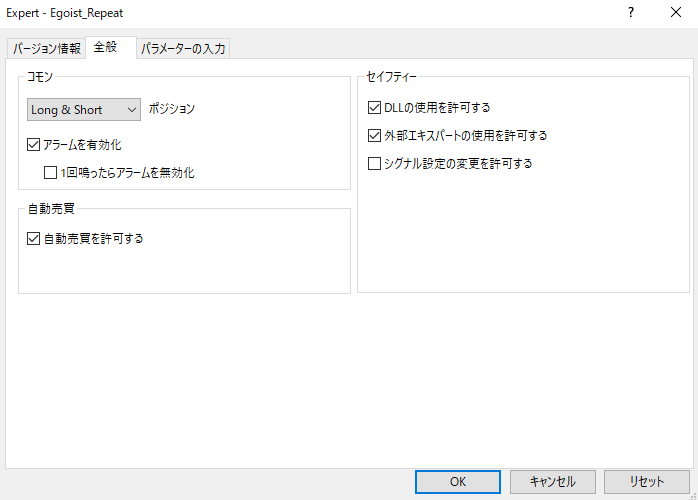

⑥「全般」タブの「自動売買を許可する」にチェックを入れる。

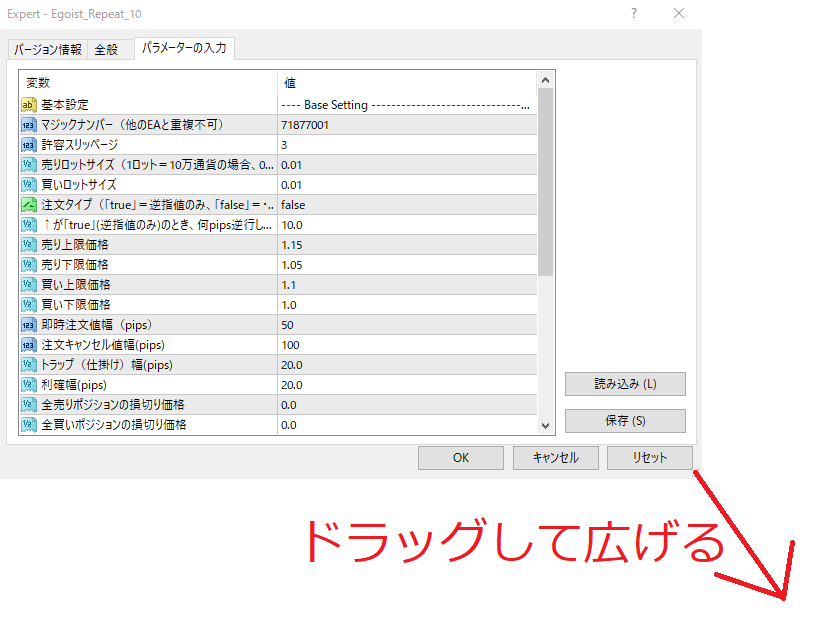

⑦「パラメーターの入力」タブを表示して、設定を行います。(値の数字などはダブルクリックすると入力できるようになります。)

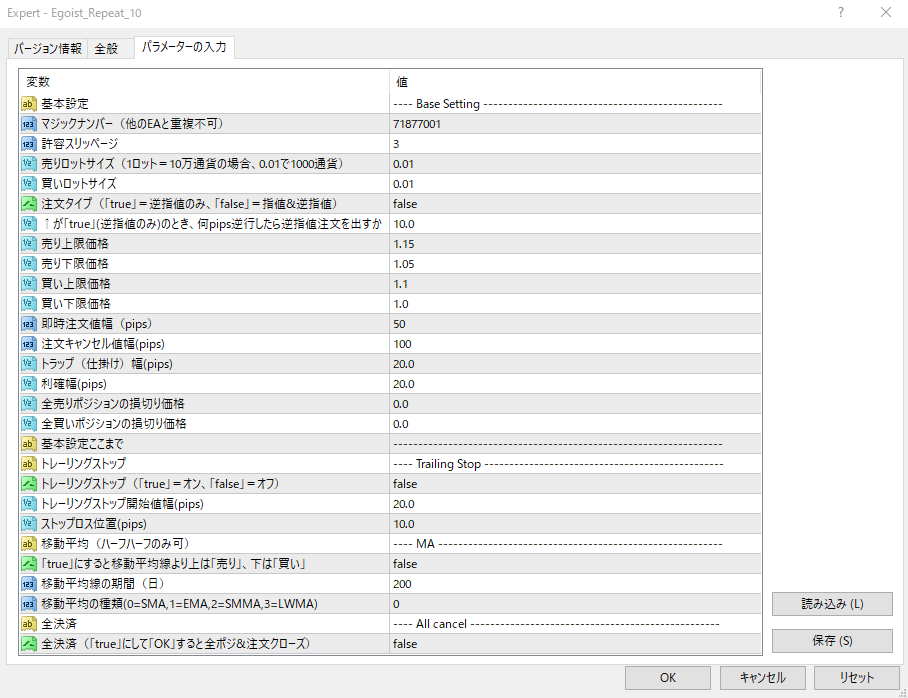

―-- 基本設定 ---

マジックナンバー:他のEAと同時稼働させる場合は同じにならない数字を設定します。(最大9桁まで)

許容スリッページ:3pips

売りロットサイズ:1ロット10万通貨の場合、0.1で1万通貨、0.01で千通貨

買いロットサイズ:1ロット10万通貨の場合、0.1で1万通貨、0.01で千通貨

注文タイプ:「true」=逆指値だけ注文、「false」=指値&逆指値注文

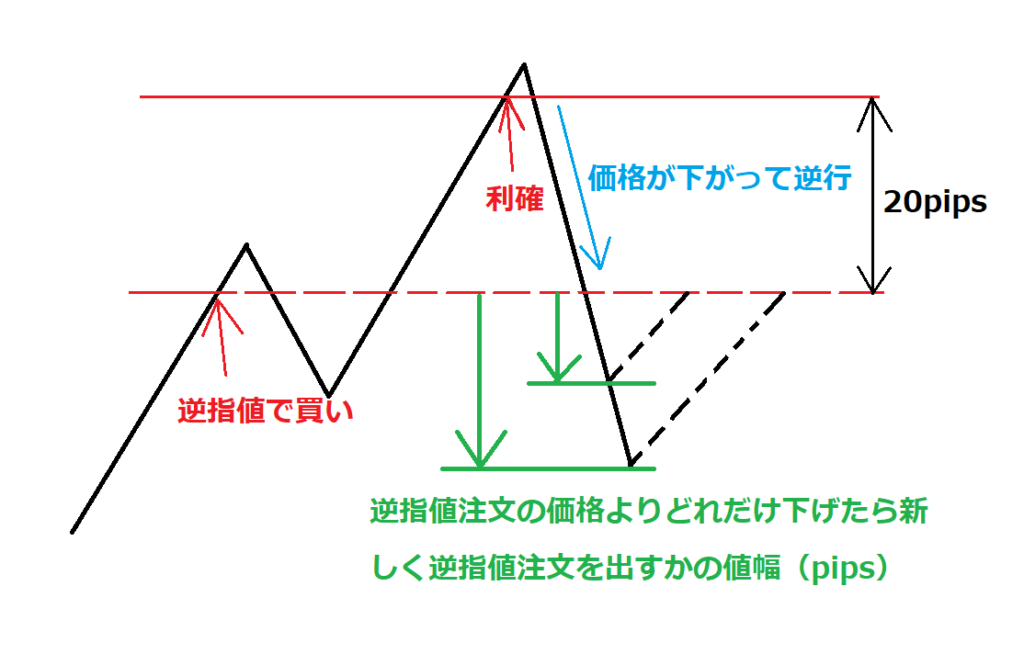

注文タイプが「true」(逆指値)のとき、逆指値注文価格と今の価格が○○pips以上逆行したら注文を出す。

(例)仕掛け幅が20pips設定で価格が100.00円から99.00円に下げて再度上昇し始めたとき、この値が20pips以下なら99.20円に逆指値注文を出すが、20.1pips以上の場合は注文を出さない。

買いで逆指値注文する際、上昇しているときは価格の上側に注文を出すので問題ないですが、反発して下げたとき逆指値注文を出す価格から今の価格がどれだけ下げたら新しく逆指値注文を出すかがこの値幅です。

売り上限価格:売り注文を行う上限価格(想定レンジ上限より上)

売り下限価格:売り注文を入れる下限価格(売り上限価格 > 売り下限価格)

買い上限価格:買い注文を入れる上限価格(買い上限価格> 買い下限価格)

買い下限価格:買い注文を入れる下限価格(想定レンジ下限より下)

即時注文値幅(pips):現在価格から上下この値幅分(pips)以内を即注文実行します

(例)「50」と設定すると、価格が100円のとき、99.5円~100.5円までの範囲内のみ注文を出します。

注文キャンセル値幅(pips):現在価格からこの値幅(pips)以上価格が離れると注文キャンセル

(例)「100」と設定すると、価格が100円のとき、99円より下or101円より上の注文をキャンセルします。

即時注文値幅と注文キャンセル値幅はFX業者によって最大注文数に上限があるための機能です。すぐにすべての注文を出したいときは「売り上限-売り下限」または、「買い上限-買い下限」の大きい値幅(pips)を設定すると全注文が実行されます。

<注意>即時注文値幅より注文キャンセル値幅の方が小さいと注文とキャンセルを出し続けるだけになってしまうので、デフォルトのまま、もしくは注文キャンセル値幅は即時注文値幅の2倍くらい大きくしてください。

仕掛け幅:指値or逆指値を注文する間隔(pips)

(例)「20」と設定すると、買いの場合買い下限価格から+20pips毎に、売りの場合は売り下限価格の価格から+20pips毎に注文します。しかし、即時注文値幅が優先されるので、現在の価格から上下即時注文値幅の値幅分のみしかすぐに注文は出しません。

利確幅:保有した各ポジションの利確幅(pips)

全売りポジションの損切り価格:すべての売り注文のストップロス価格(0の場合ストップロスなし)

全買いポジションの損切り価格:すべての買い注文のストップロス価格(0の場合ストップロスなし)

―-- 基本設定ここまで ---

―-- トレーリングストップ ---

トレーリングストップ:「true」=オン、「false」=オフ

「true」(オン)にすると「利確幅」は設定されません。

トレーリングストップ開始値幅(pips):各保有ポジションがこの値幅以上の含み益が発生するとトレーリングストップ開始します。

ストップロス位置(pips):トレーリングストップ開始後、この値幅分(pips)逆行する位置にストップロスを変更していきます。

(例)ストップロス位置=10pipsとした場合、買い建値100.000円のポジション保有中に価格が上昇して100.101円になるとストップロスを100.001円に変更。さらに上昇して100.200円になるとストップロスは100.100円に変更されます。

―-- 移動平均線でハーフ&ハーフ ―--

移動平均線の期間(日):日足での移動平均線の上側は売りのみ、下側は買いのみの注文になります。

売り上限価格と買い下限価格は機能しますが、売り下限価格と買い上限価格は移動平均線より上側か下側かによって売りor買いが決まるので反映されません。

移動平均線の種類:0=SMA(単純移動平均線),1=EMA(指数平滑移動平均線),2=SMMA(平滑移動平均線),3=(線形加重移動平均線)

リピート系になれていない方の最低限必要なパラメータ設定は、

・マジックナンバー(他のEAと重複しない9桁以下の数字)

・ロットサイズ(とりあえず最小単位の1000通貨がオススメ)

・売り上限価格(日足や週足での直近高値よりもさらに上の価格)

・売り下限価格(売り上限と買い下限の中心、もしくは現在値付近)

・買い上限価格(売り下限と同じ価格)

・買い下限価格(日足や週足での直近安値よりもさらに下の価格)

・仕掛け幅(狭いほどハイリスクハイリターン)

・利確幅(広いほど1ポジション当たりの利益は大きくなるが、保有期間が長くなるためスワップの影響が大きくなる)

以上の8つを通貨ペアと資金に合わせて設定します。

ローリスクローリターン→ハイリスクハイリターンには設定変更可能だが、逆の設定変更をすることは難しいので初めはデモ口座でローリスク設定(ロットサイズ1000通貨、仕掛け幅25pips以上、利確幅は仕掛け幅と同じくらい)から始めてどの程度含み損を抱えながらの運用になるかを確認してから仕掛け幅や利確幅、両建てエリアの設定を調整してください。

⑧「OK」ボタンをクリックすると稼働開始します。

稼働中はチャートをM1(一分足)に設定してください。指値・逆指値注文を出すタイミングは負荷軽減のためティック毎ではなく、確定足が出たタイミングで行われます。秒数が60となったら注文を出し始めるのでお待ちください。もしくは時間足を変更すると即時オーダーを出します。

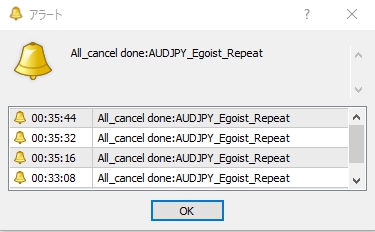

⑨稼働チェック

問題なく稼働できているかを確認するため、チャートの右上に小さく下の画像のようにEA名とニコチャンマークが表示されているかを確認してください。

さらにMT4のターミナルにある「エキスパート(ログ)」「操作履歴」にエラーが出ていないか確認してください。

設定に問題がなければ注文を発注して自動売買が開始されます。

応用設定(ロットサイズ、レンジ、仕掛け幅、利確幅可変の場合)

MT4のEAは一つのチャートに付き一つのEAを設定できます。

同じ通貨ペアのチャートを二つ以上用意してそれぞれに同じEAを入れることで細かな設定が出来ます。

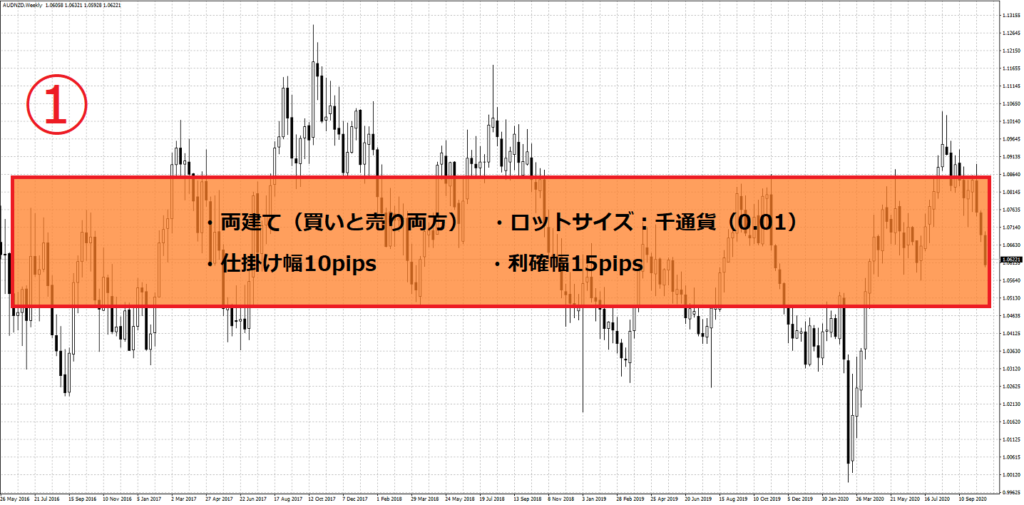

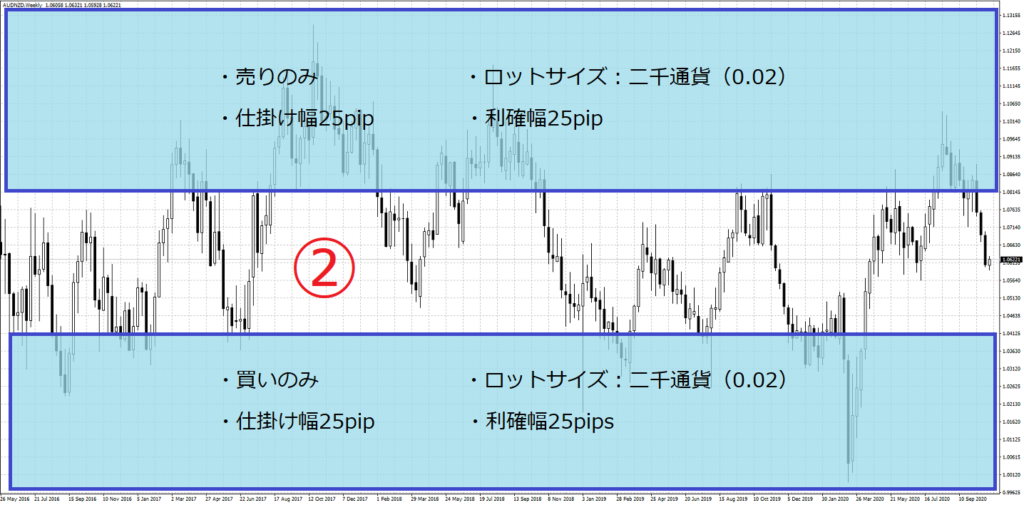

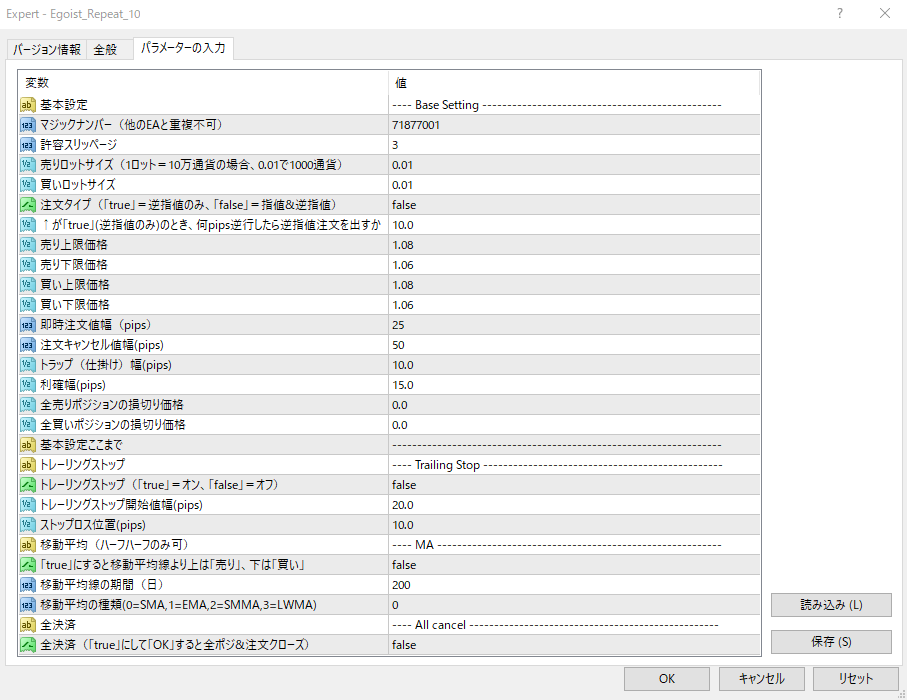

例:AUD/NZD

①レンジ中心部(1.06~1.08)は0.01ロット、仕掛け幅10pips、利確幅15pipsで両建て

②レンジ上部(1.08~1.15)は0.02ロット、仕掛け幅25pips、利確幅25pipsで売りのみ

レンジ下部(1.00~1.06)0.02ロット、仕掛け幅25pips、利確幅25pipsで買いのみ

チャート①の設定

チャート②の設定

チャート①と②が重複する1.06と1.08は同じ価格で設定すると①と②両方注文されてしまいます。注文してほしくない方を仕掛け幅25pips分ずらして設定すると被って注文されません。(上記画像の「売り下限価格」と「買い上限価格」)

このように複数のチャートを用いてさらに複雑な設定も可能です。

さらに移動平均線を用いたハーフ&ハーフやトレーリングストップを組み合わせることも可能です。

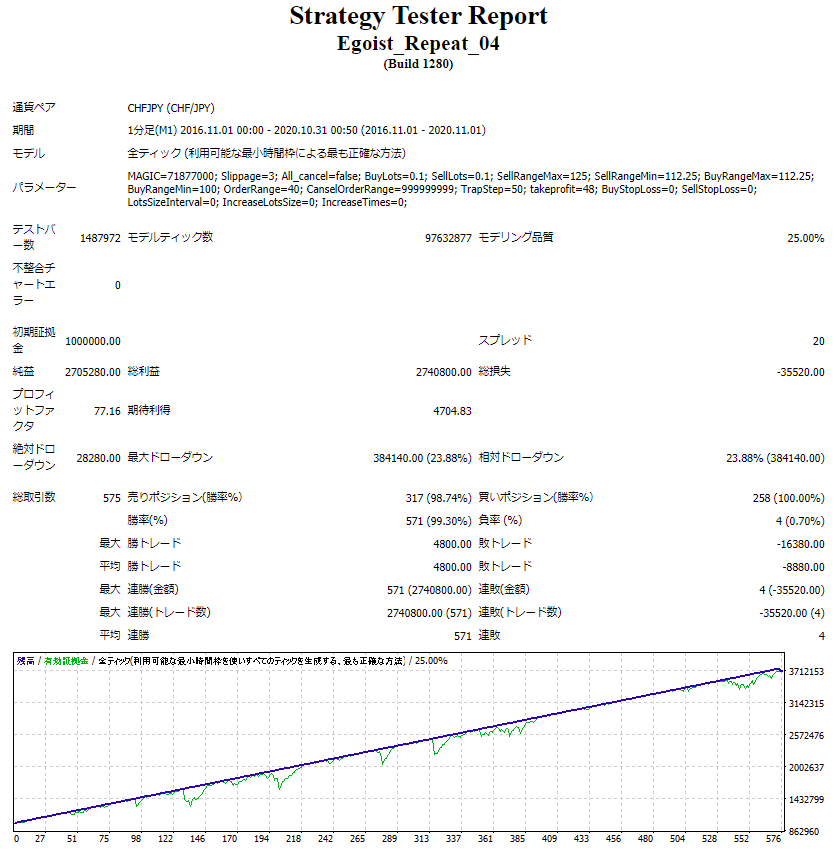

「Egoist_Repeat」バックテスト例:CHF/JPY

2015年のスイスフランショック以降安定して比較的狭いレンジを形成しているCHF/JPYでバックテストしてみます。

バックテスト環境(OANDAのMT4:ヒストリカルデータはFXDD)

・期間:2016年11月~2020年10月(4年分)

・元本100万円スタートでロットサイズは1万通貨固定の単利(レバレッジ25倍)

・スプレッド:2.0pips

・注文は指値&逆指値両方

CHF/JPY週足(2016年~2020年)

設定① レンジ中心112.25円(両建てなし) 仕掛け幅50pips 利確幅48pips

・買い仕掛けエリア:106~112.25(625pips)

・売り仕掛けエリア:112.25~118.5(625pips)

・両建てエリア:なし

・仕掛け幅:50pips毎

・利確幅:48pips(スプレッド2.0pips設定なので、48+2=50pips仕掛け幅)

・損切り:なし

1万通貨ではなく1000通貨で運用するなら金額は10分の1になります。

4年間で約270万円の純益(年利67.6%)、そして最大ドローダウンは38万4140円(23.88%)。実際はマイナススワップで数%利益から引かれますが、利確幅が広いと平均保有期間が長くなりスワップの影響を受けやすくなります。また運用するFX業者によってスプレッドも変わるので利益も多少前後します。

仕掛け幅が50pipsと広めの設定でも平均年利は+67.6%、ドローダウンも約38万円と元本100万円のおおよそ3分の1強に収まりました。両建てしない設定だと年利は低くなるが、ドローダウンも低くなるのが特徴です。

最も含み損を抱えてしまうのは112円から一気に106円まで600pips下落したときで、13本分(13万通貨)の必要証拠金は

4万6000円(1万通貨に必要な証拠金)× 13本 = 59万8000円 (1CHF/JPY=115円換算)

さらに13本分のポジションの含み損は、等差数列の和より

13本/2 ×(13本-1)×50(仕掛け幅)×100円(1万通貨1pips) = 39万円

合計すると98万8000円(1000通貨なら9万8800円)資金が最低必要となります。

余裕を持って150~200万円(1000通貨なら15~20万円)くらいが推奨資金となります。

海外FX証券のハイレバレッジ500倍を利用した場合、必要証拠金は25÷500=1/20となるので2万9900円。

つまり、2万9900円 + 39万円 = 41万9900円 となり、80万円(1000通貨なら8万円)くらいから運用も可能です。

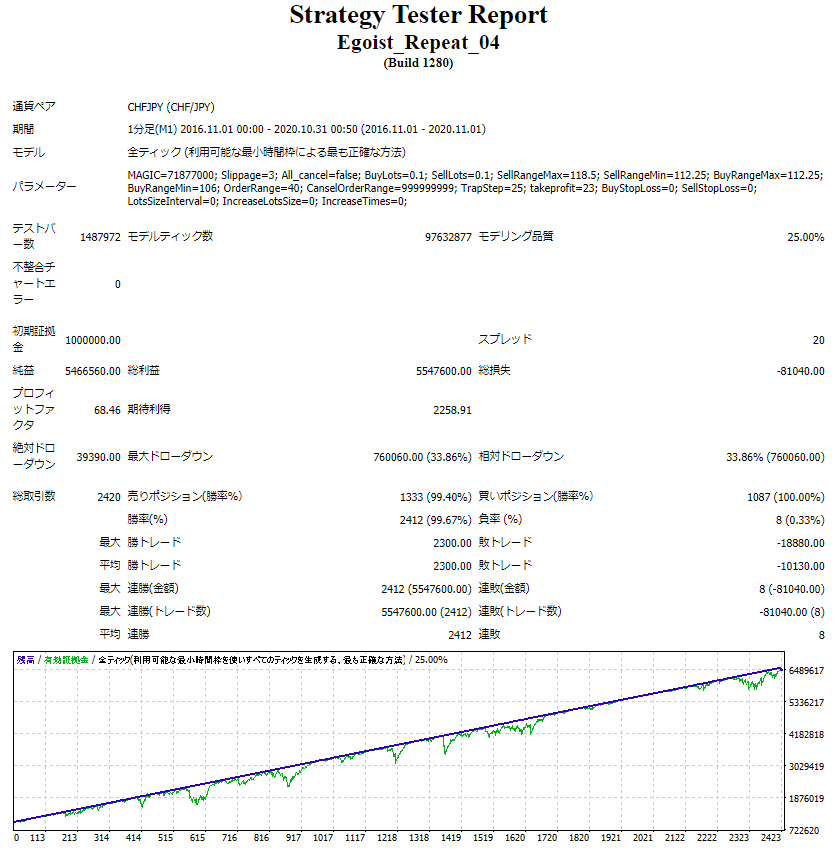

設定② レンジ中心112.25円(両建てなし) 仕掛け幅25pips 利確幅23pips

・買い仕掛けエリア:106~112.25(625pips)

・売り仕掛けエリア:112.25~118.5(625pips)

・両建てエリア:なし

・仕掛け幅:25pips毎

・利確幅:23pips(スプレッド2.0pips設定なので、23+2=25pips仕掛け幅)

・損切り:なし

1万通貨ではなく1000通貨で運用するなら金額は10分の1になります。

設定①の仕掛け幅(50pips→25pips)と利確幅(48pips→23pips)を変更しました。

4年間で約546万円の純益(年利136.6%)、そして最大ドローダウンは76万60円(33.86%)。実際はマイナススワップで数%利益から引かれますが、利確幅が短いほうが平均保有期間が短くなりスワップの影響を受けにくくなります。また運用するFX業者によってスプレッドも変わるので利益も多少前後します。

仕掛け幅が半分の25pipsの設定だと平均年利は+136.6%、ドローダウンは約76万円でした。

最も含み損を抱えてしまうのは112.25円から一気に106円まで625pips下落したときで、26本分(26万通貨)の必要証拠金は

4万6000円(1万通貨に必要な証拠金)× 26本 = 119万6000円 (1CHF/JPY=115円換算)

さらに26本分のポジションの含み損は、等差数列の和より

26本/2 ×(26本-1)×25(仕掛け幅)×100円(1万通貨1pips) = 82万2500円

合計すると200万8500円(1000通貨なら20万850円)資金が最低必要となります。

余裕を持って300~400万円(1000通貨なら30~40万円)くらいが推奨資金となります。

海外FX証券のハイレバレッジ500倍を利用した場合、必要証拠金は25÷500=1/20となるので5万9800円。

つまり、5万9800円 + 82万2500円 = 88万2300円 となり、150万円(1000通貨なら15万円)くらいから運用も可能です。

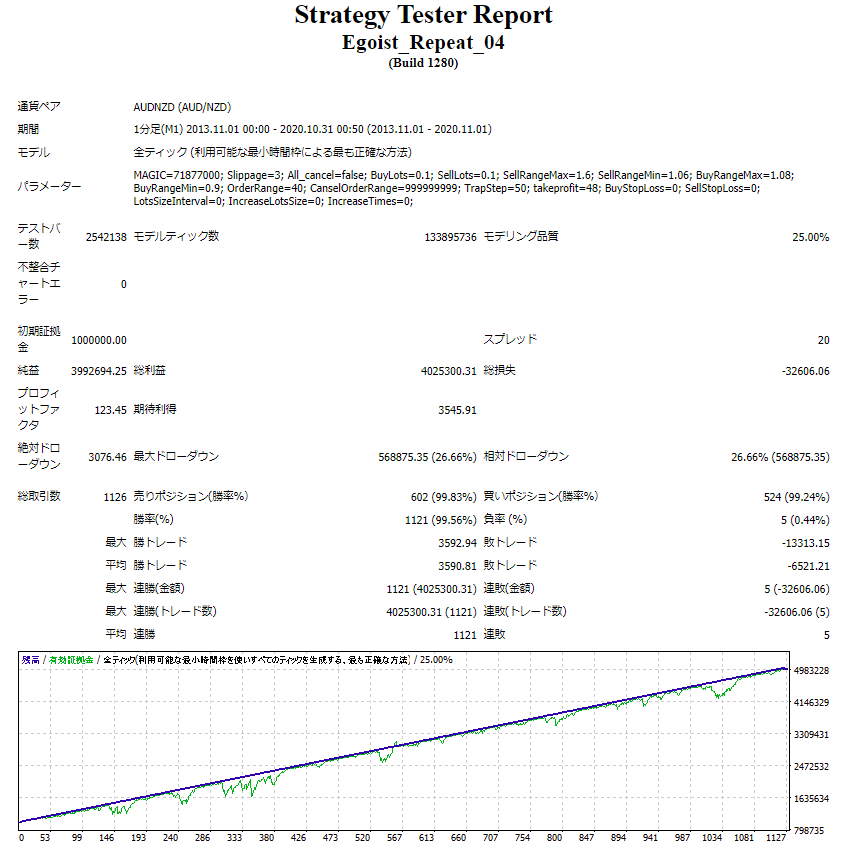

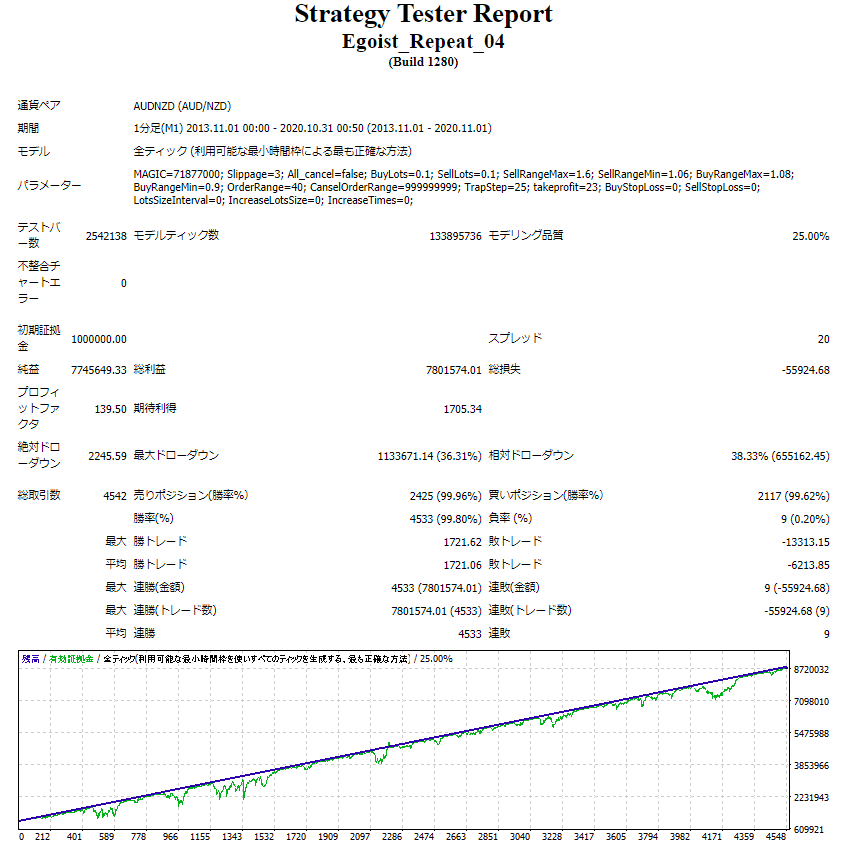

「Egoist_Repeat」バックテスト例:AUD/NZD

リピート系に最も人気の通貨ペアの一つのAUD/NZDでバックテストしてみます。

リピート系自動売買(FX)検証&おすすめ設定~豪ドルNZドル~

バックテスト環境(OANDAのMT4:ヒストリカルデータはFXDD)

・期間:2013年11月~2020年10月(7年分)

・元本100万円スタートでロットサイズは1万通貨固定の単利(レバレッジ25倍)

・スプレッド:2.0pips

・注文は指値&逆指値両方

AUD/NZD週足(2013年~2020年)

設定① 両建て1.06~1.08 仕掛け幅50pips 利確幅48pips

・買い仕掛けエリア:1.00~1.08(800pips)

・売り仕掛けエリア:1.06~1.16(1000pips)

・両建てエリア:1.06~1.08(200pips)

・仕掛け幅:50pips毎

・利確幅:48pips(スプレッド2.0pips設定なので、48+2=50pips仕掛け幅)

・損切り:なし

1万通貨ではなく1000通貨で運用するなら金額は10分の1になります。

7年間で約400万円の純益(年利57.0%)、そして最大ドローダウンは56万8875円(26.66%)。実際はマイナススワップで数%利益から引かれますが、利確幅が広いと平均保有期間が長くなりスワップの影響を受けやすくなります。また運用するFX業者によってスプレッドも変わるので利益も多少前後します。

仕掛け幅が50pipsと広めの設定でも平均年利は+57%、ドローダウンも約57万円と元本100万円のおおよそ半分くらいに収まりました。

最も含み損を抱えてしまうのは1.06から一気に1.16まで1000pips上昇したときで、21本分(21万通貨)の必要証拠金は

2万9960円(1万通貨に必要な証拠金)× 21本 = 62万9160円 (1NZD/JPY=70円換算)

さらに21本分のポジションの含み損は、等差数列の和より

21本/2 ×(21本-1)×50(仕掛け幅)×70円(1万通貨1pips) = 73万5000円

合計すると136万4160円(1000通貨なら13万6416円)資金が最低必要となります。

余裕を持って200~300万円(1000通貨なら20~30万円)くらいが推奨資金となります。

海外FX証券のハイレバレッジ500倍を利用した場合、必要証拠金は25÷500=1/20となるので3万1458円。 つまり、3万1458円 + 73万5000円 = 76万6458円 となり、150万円(1000通貨なら15万円)くらいから運用も可能です。

設定② 両建て1.06~1.08 仕掛け幅25pips 利確幅23pips

・買い仕掛けエリア:1.00~1.08(800pips)

・売り仕掛けエリア:1.06~1.16(1000pips)

・両建てエリア:1.06~1.08(200pips)

・仕掛け幅:25pips毎

・利確幅:23pips(スプレッド2.0pips設定なので、23+2=25pips仕掛け幅)

・損切り:なし

1万通貨ではなく1000通貨で運用するなら金額は10分の1になります。

設定①の仕掛け幅(50pips→25pips)と利確幅(48pips→23pips)を変更しました。

7年間で約775万円の純益(年利110.6%)、そして最大ドローダウンは113万3671円(36.31%)。実際はマイナススワップで数%利益から引かれますが、利確幅が短いほうが平均保有期間が短くなりスワップの影響を受けにくくなります。また運用するFX業者によってスプレッドも変わるので利益も多少前後します。

仕掛け幅が半分の25pipsの設定だと平均年利は110.6%となり、一年で2倍以上になりました。しかし、ドローダウンは約113万円と元本100万円を超え、運用開始直後に大きく動くと耐えられない可能性もあります。

最も含み損を抱えてしまうのは1.06から一気に1.16まで1000pips上昇したときで、41本分(41万通貨)の必要証拠金は

2万9960円(1万通貨に必要な証拠金)× 41本 = 122万8360円 (1NZD/JPY=70円換算)

さらに41本分のポジションの含み損は、等差数列の和より

41本/2 ×(41本-1)×25(仕掛け幅)×70円(1万通貨1pips) = 143万5000円

合計すると266万3360円(1000通貨なら26万6336円)資金が最低必要となります。

余裕を持って400~600万円(1000通貨なら40~60万円)くらいが推奨資金となります。

海外FX証券のハイレバレッジ500倍を利用した場合、必要証拠金は25÷500=1/20となるので6万1418円。 つまり、6万1418円 + 143万5000円 = 149万6418円 となり、250万円(1000通貨なら25万円)くらいから運用も可能です。

推奨FX業者

国内外問わずMT4が使えるFX業者なら大体使用可能ですが、以下の条件があります。

①両建て可(両建てで運用しない場合は不問)

②ストップレベルがゼロ、もしくは狭いほうが良い。

→FX業者によって指値や逆指値などの注文を現在価格より○○ポイント(pips)より近い価格に対して発注できない場合があります。

③最大ポジション数(最大注文数)が無制限、もしくは多い。

海外FX業者を利用するメリット

リピート系自動売買は多くのポジションを持つので必要証拠金も多く必要になります。

もちろんポジションを多くとればとるほどリスクも大きくなりますが、リピート系自動売買と相性が良いと言えるかもしれません。

リピート系自動売買を運用するうえで重要なこと

レンジ内で売買を繰り返すリピート系自動売買では基本的に以下のパラメーターを設定する必要があります。この設定次第でコツコツドカンで一発退場もあれば、数年以上利益を出し続けてくれる可能性も秘めています。

- 資金管理

- 通貨ペア

- 想定レンジ

- ロットサイズ

- 仕掛け幅

- 利確幅

- 両建て

- 運用を始めるタイミング

資金管理

投資において最も重要なものの一つは資金管理です。資金の何%をリスクに取り、どのくらいのリターンを想定するか。そして、利益を生むことよりまず生き残ることが一番大切です。

リピート系自動売買は大体常時含み損を抱えて、上がろうと下がろうと設定したルール通りに黙々とトレードしていきます。

含み損を抱えている時間も長いので一度始めたら途中でやめるタイミングも難しく、想定レンジを外れると大きな含み損を抱え、精神的にもきつい状況になることもあります。ですので、余剰資金で余裕をもった運用することが大切です。

運用資金は、「複数ポジションを持つための必要証拠金」と「レンジの端まで価格が変動した時の含み損」が最低限必要となります。

例えば、レバレッジ25倍でドル円が100円で1000通貨保有の場合、

100円×1000(通貨)÷25倍=4000円

なり、複数ポジションを持つと4000円×ポジション数だけ必要証拠金が必要になります。

含み損は円ストレートの場合(1000通貨)「10円×マイナスpips」で計算できるので、100円から買い初め20pips単位で仕掛けて95円まで下がる場合(仕掛け本数26本)、等差数列の和の公式より

n/2 { 2a + (n-1)d } = 26/2 { 2×0 + (26 – 1)x20 } = 6500円

つまり、100円から95円までに下がると

4000円×26ポジ + 6500円 = 11万500円

さらに同じように仕掛けて90円まで下がると

4000円×51ポジ +2万5500円 = 22万9500円

約23万円証拠金がないと追証や強制ロスカットになってしまいます。

想定するレンジや仕掛け幅、ロットサイズによって変わってきますが、レンジの上端or下端まで価格が変動したときの最低限必要金額(必要証拠金+含み損)の2倍程度の余裕のある資金で運用することがおススメです。

通貨ペア

リピート系自動売買を行う上でどの通貨ペアを選ぶかによって利益を生み続けてくれるかどうかが決まります。もちろん新型コロナウィルスのような想定外のことはいつか起こってしまいますが、そんな時でも影響を受けにくい通貨ペアを選ぶことで生き残り利益を出し続ける可能性が高くなります。

通貨を使用する国や地域が安定していて(先進国)、地理や経済、国民性など共通項目が多いほど相関が高くレンジを形成しやすくなります。

特に長期的なトレンドが生じにくく、レンジの中心付近に価格が推移している通貨ペアほどリピート系自動売買に適しています。

想定レンジ

選んだ通貨ペアの長期的な価格推移(週足などの長期チャート)を確認して、長期的な比較的狭いレンジを形成していればリピート系自動売買に向いています。通貨ペア毎に値動きの癖や特徴はありますが、新型コロナやリーマンショックなど世界的に衝撃のある事象でもレンジを維持していると今後もレンジを維持してくれる可能性が高いと思います。

想定レンジは直近数年くらいの高値安値ではなく、そこから外側に数百pipsほど広くレンジを想定してください。余裕を持った広い想定レンジで安全運用を推奨します。

ロットサイズ

ロットサイズを大きくすれば利益も大きくなりますが、それだけ損失も大きくなる可能性があります。資金が増えたから単純にすべてのロットサイズを上げるより、長い時間推移している価格帯だけロットサイズを上げる、もしくはレンジの中心から離れるほどロットサイズを上げるなどの戦略もあります。

仕掛け幅

仕掛け幅が狭いほど取引回数が多くなり、多くのポジションを持つようになります。利確回数も増える可能性もありますが、逆行してしまうとそれだけ多くの含み損を抱えることになります。

利確幅

利確幅が狭いほど利確回数が増えますが、狭すぎるとスプレッドの影響で総利益も減ってしまう可能性もあります。逆に広くすると一回当たりの利益も伸びますが、長期保有する可能性が高くなりマイナススワップの場合、利確額よりマイナススワップの方が大きくなってしまう可能性もあります。

両建て

レンジの中心部分や良く推移する価格帯を両建てすることでその範囲内であれば上げも下げも利確が出来るのが両建ての良いところですが、その価格帯を外れると両建てをしない場合よりも多くの含み損を抱えハイリスクハイリターンの手法といえます。さらに買いと売り両方にスワップが発生するので保有する期間が長いほど少しづつマイナスが増えていきます。

レンジ内で長く推移する狭い価格帯で両建てするなどリスクを抑えた方法で両建てすると利益率が増える可能性があります。

運用を始めるタイミング

リピート系自動売買の運用を始める際に確認してほしいことは、まず運用資金がリスクの許容範囲内に収まっているか、そして、運用する通貨ペアの価格がレンジのどのあたりで推移しているかです。

一番良いタイミングは想定レンジの中心で比較的小さなレンジが長く続いている状態です。この状態が長いほど運用開始後も含み損が少なく利益が先行してくれる可能性が高くなります。

しかし、基本的には利益が増えるスピードより含み損と必要証拠金が増えるスピードのほうが速いので、運用開始直後や大きな値動きがあると利確金額よりも含み損が多くなり耐える期間も長くなる傾向にあります。

おすすめ運用方針

リピート系自動売買は想定レンジ内を上下すれば含み損を抱えながら資金も増える傾向にあります。選択する通貨ペアや設定によって一年間で2倍以上になる可能性も秘めています。

しかし、想定したレンジを外れてしまった場合、多くの資産を失う可能性もあり、ハイリスクハイリターンなトレード手法でもあります。

ですので、運用する際は以下の三つの方針を私は重要視しています。

方針Ⅰ:想定レンジを外れても生き残ることができる設定と資金で運用

方針Ⅱ:もし資金が2倍になったら元本を抜いてリスクゼロに!!

方針Ⅲ:リスクゼロ以降は含み損を引いた残高が最初の元本を超えたら少しづつ利益を抜いていく。

いつかは想定レンジを超えてしまうときが来てしまい、元本がゼロ、もしくは大きく目減りしてしまいます。ですので、実質的な利益が出るのは、資金が2倍になって元本を抜いて「方針Ⅲ」に移行した時からだと考えていただいたほうが良いかもしれません。

複利運用でロットサイズを上げると利益も大きくなりますが、その分想定レンジを抜けてしまったときの損失も大きくなってしまいます。リスクの取り方にはくれぐれもご注意ください。

もちろん10年以上の広いレンジを想定してローリスクローリターンな超長期的な運用も設定することが出来ます。

免責事項

本サイトは情報の提供を目的としており、投資その他の行動を勧誘する目的で運営しているものではありません。取引の仕組やリスクなどを十分ご理解の上、お客様ご自身の判断と責任においてご利用をお願い致します。掲載内容については記事作成当時の作者の理解に則ったものであり、その内容を保証するものではありません。万一本サイトを利用して被った如何なる損害についても一切の責任を負いません。

最後に

貴重なお時間を使って最後までご覧になっていただきありがとうございます!!

上手くまとまっていませんが、適宜改善していきたいと思います。

ずっと負け続けてきた自分が勝ち続けるためにいろんな回り道や無駄なことも続けてきましたが、ようやく形になるものが出来ました!

リピート系自動売買は運用資金や通貨ペア、想定レンジ、仕掛け幅などの設定によってジワジワ増やしてくれることもありますが、逆に大きく負けてしまう可能性もあります。

良くも悪くも面白い投資手法だと思い、「Egoist(利己主義者)」という名称を付けました。

複数通貨ペアでの運用結果や最適設定を求め更なる検証、そして使い勝手の良いEAとなるよう昇華していきたいと思います。

現在、汎用型リピート系EA「Egoist_Repeat」無料配布中です!!

疑問や不明点などありましたら、気軽にコメントお願いします。

コメント